この記事では、異名義クロスと逆日歩狩りクロスについて、仕組みとやり方を解説します。なお、こちらは中級者以上「クロス取引をご存知の方」向けの内容です。初心者の方は、まず株主優待と信用取引、そしてクロス取引について理解して「実際の注文と取引を経験した後」お読みになることををオススメします!

理論編(この記事)では、どんなものなのか? なぜするのか? どのようにするのか?を解説します。

実践編(次回記事)では、実際に取引した銘柄を例としてやり方と結果をお伝えし、損益がいくらになったかを整理して、メリット・デメリットなどの考察をしてみたいと思います。

今現在、異名義クロスや逆日歩狩りクロスについて解説したブログは少ないようです。情報の正確性には努めていますが、間違いのご指摘があればX(旧twitter)等でお知らせください。また、この情報・手法による損失等の責任は負いかねます。免責事項をご確認の上、自己責任で投資判断をしてください。よろしくお願いいたします。

必ずしも必要な知識ではありません。また、無理をしてやることでもありません。知っておくと役に立つシーンがあるかも?という程度の情報です。

とり子

異名義クロスとは?

クロス取引は1人で買いと売りとのポジションの組み合わせを作り、値動きが発生しても「合計の損益」を相殺(トントン、チャラ)にする手法です。

一方、異名義クロスとは、たとえば家族の中で、買いと売りとのポジションの組み合わせを作り、値動きが発生しても「家族合計の損益」を「みんなで」相殺する手法です。

父さんは信用口座を持っていますが、母さんは信用口座を持っていません。でも、株主優待は夫婦2名義分欲しい。さらに、母さんは権利落ち日の値下がりが怖くて「裸の買い」をしたくありません。そこで「父さんが空売り、母さんが現物買いをする」といった例が、異名義クロスの一例です。この場合は、母さんが現物株の値下がりで損をしても、父さんの空売りは値下がりで利益になるので、トータルの損益が「だいたい」相殺できるわけです。

すごいじゃないか!と思うかもしれませんが、1人で完結するクロス取引に無いデメリットもあります。こちらは実践編で紹介する予定です。

大事な注意をご理解してください。それぞれの注文は必ず「ご本人の意思」「ご本人の判断」で執行してください。助言や説明をする分は問題ありません。

また、「生計を一にする家族」の中で完結させてください。これを超えたケースでは未知の問題・トラブルが発生する可能性もあります。

*

逆日歩狩りクロスとは?

優待クロスは、株主優待を目的としてクロス取引をすることです。また、逆日歩狩りとは、制度信用買いのポジションによって、権利落ち日に確定する逆日歩を受け取る戦略のことです。

さらに、逆日歩狩りクロスとは、逆日歩狩りで発生する値下がりリスクを排除するために、一般信用売りのポジションによるクロスを追加した手法です。

逆日歩狩りでは、値下がりが大きな損になる可能性がありますが、逆日歩以外に信用配当金を受け取ることができます。

一方、逆日歩狩りクロスでは、値下がり損はありませんが、信用配当金を受け取ると同時に支払います。結果、逆日歩だけをリターンとする戦略になります。

逆日歩狩りの問題

たいていの銘柄で、権利落ち日に値下がりがあることです。これは、配当金と株主優待があるためです。

ならば値下がりは「配当金+株主優待の価値の分だけ」だろう?と思うかもしれません。しかし、実際はそうではありません。大引けや寄り付きの価格は必ずしも合理的に決定せず、運のような不確定要素の影響を受けます。

さらに、権利付き最終日と権利落ち日は、当たり前ですが夜を挟みます。即ち、ヨーロッパやNY市場の影響によって、東京市場の株価水準が「たった一晩でも」変化するかもしれません。

つまり、もし裸の買いを権利付き最終日→権利落ち日と持ち越したとき、権利落ち日の寄り付きの株価が「配当金+株主優待の価値を超えてギャップダウン」してしまうことも、逆に全く株価が下がらず「優待どころか配当まで丸儲け」みたいなことも、両方とも珍しくありません。

とる造

素人には これを予想することは難しい、ほぼギャンブルになるだろう。

逆日歩だけでなく、ギャップダウン/アップの予想も含めるため、たいへん難易度の高い手法です。

逆日歩狩りクロスの問題

逆日歩狩りクロスにも問題があります。逆日歩狩りでは「不確実」が問題でしたが、こちらは「確実に損をする」コストが重たい点が問題です。

信用取引で発生する信用配当金(信用配当落調整金)は、一般信用売りの場合「のみ」源泉徴収無しの100%で計算されます。

信用買いは約80%しか受け取れないのに、一般信用売りは100%を支払います。つまり、逆日歩狩りクロスのポジションを組んで権利日を通過するだけで、確実に配当相当額の約20%を損します。※ちなみに、信用配当金の税区分は配当所得ではなく譲渡所得。

年度内の他の取引による損益がプラスの人は、この約20%の損に対して約20%の還付がありますが、それでも配当相当額の約12~16%は損をしたままの計算になります。

とる造

配当金がたくさん出る銘柄で逆日歩狩りクロスをすると、勝ち目の厳しい勝負になる。

当然ですが、一般信用売りに相応の貸株料が発生します。確実に支払うコストは、貸株料+配当金の約20%、受け取れる「かも」しれないリターンは逆日歩のみです。

異名義・逆日歩狩りクロスをする理由

複数の名義で株主優待をゲットしようと思っても、単純なクロス取引だけでは実現できない事情をご紹介いたします。

- 信用口座未開設の口座も活用したい

株主優待自体は、信用口座が無くても権利をとることができます。証券口座を開設していても、信用口座は開設していない名義・証券会社の口座があるかもしれません。この口座を何とか「クロス取引で」活用したい!という事情です。

- クロスしたい口座で一般信用売りができない

一般信用取引では、証券会社ごとに取り扱う銘柄と在庫の数が違います。この名義の、この証券会社の口座では、優待が欲しい銘柄の一般信用の取り扱いがない、在庫がない、といった事情もありがちです。

- 一般信用売りの再注文が難しい

優待クロスの在庫争奪戦という言葉がありますが、株主優待が人気の銘柄であればあるほど、権利日が近ければ近いほど、その銘柄で一般信用売りをしたい需要が増えて熾烈な奪い合いになります。

そんな状況の中、やっと一般信用売りの注文を確保したとしましょう。そして、この注文の株数を分けて、違う名義の口座でも一般信用売りの注文しようと思ったとき、どうしても一旦株数を減らす(訂正・取消)注文をしなければなりません。

在庫の争奪戦は17時半や19時だけでなく、24時間絶え間なく続いています。注文の株数が減った瞬間、在庫はその分増え、瞬く間に他の人の注文に充当されるでしょう。

結果的に一般信用売りの注文を失うだけに終わるかもしれません。このような事情で、異名義クロスを余儀なくされる現実は多々あります。

- 残高・余力が足りない(資金移動ができない)口座も活用したい

現引き余力や信用建余力が限られているものの、部分的な注文ができる口座もあるでしょう。そのような口座ですらフル活用したい場合です。

なお、資金移動をすれば問題がないかもしれませんが、証券口座の入出金は一部を除き1~2営業日のタイムラグが発生します。権利日に間に合わないケースもあるでしょう。

また、たとえ生計を一にする家族であっても、むやみに個人間で資金移動をすると、年度内の合計額によっては贈与税が発生します。なぜなら「用途が投資目的のお金」だと原則「貸し借りが認められない」からです。※詳しくは税理士等専門家にお問い合わせください。

権利付き最終日の作業計画

東京ドームの株主優待は、1人当たり500株で目的の優待(※内容は割愛)がもらえます。この優待を1人で2倍相当もらおうと思うと、何と5,000株もの株数が必要です。

しかし、家族の名義でも優待の権利を獲れば、2人で500株+500株=1,000株で2倍相当の優待がもらえるのです。さらに3人ならば合計1,500株で3倍相当にもなり、1人の5,000株より多い優待の内容になります。

このように、同じ投資金額でも「人数を増やし、金額(株数)を分けて権利を獲った方がお得」になる株主優待が他の銘柄でもたくさんあります。

とら

優待クロスの人海戦術だニャ!

この記事では、1名義で確保した一般信用売りによる1,500株のクロスポジションを、別の2名義に振り分け、合計3名義分の優待の権利獲りを目標とします。

今回の例では、別の1名義目は異名義クロスを使い、2名義目では制度信用クロス(自分)+逆日歩狩りクロス(相手)を使う、異なる2つのやり方を同時進行で実行します。

とる造

あくまでも例としての同時進行じゃ。異名義だけ必要な人、逆日歩狩りだけが必要な人、各自の事情に合わせて「どちらかを選ぶ」のが普通じゃろう。

なお、以下は全て権利付き最終日の当日に行う作業です。

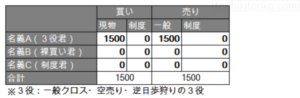

名義ごとの役割

以下、複雑な話になりますが、3名義の役割から説明すると、異名義クロスと、逆日歩狩りクロスとの仕組みが具体的にイメージしやすいでしょう。

名義A

一般信用売りを1,500株確保した口座。当然、現物買いも1,500株あります。この現物株を3人で500株ずつ分けることを目指します。

- 500株 → 純粋に一般信用クロスで残して優待GET。(作業なし)

- もう500株 → 名義Bと異名義クロス。名義Aは「空売り役」となる。

名義A単体で見ると、ただの一般信用の空売り。

権利前後の下落で利益を見込む。 - 残りの500株 → 逆日歩狩りクロスを作って優待放棄。

名義Cの食らった逆日歩をもらう役。

とる造

Aさんは、一般クロスする人、一般売りする人、逆日歩を受け取る人、の3役じゃ。忙しいのう。

名義B

- 500株 → 名義Aと異名義クロス。名義Bは「現物買い役」となる。

名義B単体で見ると、いわゆる現物の裸買いで優待GET。

権利前後の下落で損を見込む。

Bさんはシンプル!ただ株を買う人ね。

とり子

名義C

- 500株 → 純粋に制度信用クロスを作って優待GET。逆日歩を食らう役。

食らった逆日歩は名義Aが回収する。

とら

Cさんもシンプル。制度信用クロスの人だニャ。

*

名義ごとの行動

では、役割ごとに具体的にどんな注文をするのかを説明します。

最初に言っておきます。Aさん忙し過ぎにつき注意です。

とり子

名義A

目標は 現物株を2名義分(500株+500株)売りたいわけですが、この口座では現物の手数料が高いため、信用で約定させて現渡しします。一般信用の種類は、現渡しが無料の信用であれば何でもOK。

![]()

まず、名義Bと対になる「現物売りに相当する」注文をします。

- 新規信用売り(一般、制度どれでもOK)

なお、この注文は前場引けを想定して、前場不成で注文しました。理由は後述します。

約定したら

- 信用売りで現渡し

名義Bとの対、完了です。

![]()

次に、名義Cの組になる逆日歩狩りクロスを作る注文をします。

- 新規制度信用買い(必ず制度 ← 逆日歩を受け取るため)

- 新規信用売り(一般、制度どれでもOK)

約定したら

- 信用売りで現渡し

名義Cとの組み合わせ、完了です。

なお、この注文は前場寄り付きでクロスさせます。

どっちも前場寄り付きじゃダメなの?

とり子

とる造

1.500株の売り

2.500株の買い&500株の売り

一斉に注文したらどうなる?

500株の買いと1000株の売りになる?!

とり子

とる造

クロス取引は「同じ株数」で行う場合のみ許されておる!

とら

異なる株数の注文を同時に約定させてはだめなのニャ!

対当売買に該当する恐れが高く禁止行為だニャ!!

あら、とら詳しいわね。

とり子

Aさんにとって

- 前場寄付:500株買い+500株売り(クロス)

- 前場引け(または後場寄付):500株売り(ただの売り)

Bさんにとって

- 前場引け(または後場寄付):500株買い(ただの買い)

Cさんにとって

- 前場寄付:500株買い+500株売り(クロス)

一斉約定の注文機会は、前場寄付、前場引け、後場寄付、後場引け(大引け)の4回あるわけですが、後場引けは「現引きが間に合わない」証券会社もあるため除外します。さらに、できれば失敗の場合も想定し 失敗を修正する注文が出せる機会を広げる「早いタイミング」がおすすめです。そのため、前場の寄付と前場の引けを使う計画の例でご紹介しています。

名義B

普通の裸買いをしますが、この口座では現物の手数料が高いため、信用で約定させて現引きします。一般信用の種類は、現引きが無料の信用であれば何でもOK。

- 新規信用買い(一般、制度どれでもOK)

約定したら

- 信用買いを現引き

これで完成。

なお、この注文は前場引けを想定して、前場不成で注文しました。理由は上で述べた通りです。

名義C

普通の制度信用クロスの手順です!

- 新規制度信用買い

- 新規制度信用売り

約定したら

- 制度信用買いを現引き

これで完成。

なお、この注文は前場寄り付きでクロスさせます。

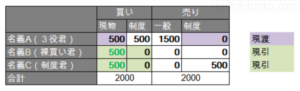

ここまでのおさらい

最初の状態

注文と約定後の状態

現引き・現渡し後の状態

ここまでで夕方~夜を越せば、めでたく3名義分の株主優待がもらえます。3名義合計ならば

- 値動きのリスク

- 逆日歩のリスク

理屈では両方を排除した状態になりました。果たして、翌日どうなることやら??

次回更新(未定)の実践編に続きます!

とり子

コメント

はじめまして。初心者ですが、異名義クロスと逆日歩狩りクロス【理論編】、興味深く拝見させていただきました。Twitter の方はとても参考になる記事ですね。

異名義クロスと逆日歩狩りクロスなんですが、最後に名義Aさんの「制度買い」、名義Cさんの「制度売り」を作る理由、目的が分かりませんでしたが、よろしければどういったことかお教えいただけないでしょうか。

素人質問ですみません。Aさんが500株X2分現物を売却して、BさんCさんが各500株現物買い(または制度買い→現引き)すればシンプルかと思いました。最近は手数料無料枠が拡大している証券会社も多いので無料枠を使えば、数日かけるなどして同じことができるのかと思いました。

お門違いな質問でしたらすみません。

よろしくお願いします。

Akiさんコメントありがとうございます!

ご指摘の通りで、現物手数料の都合に尽きます!

この例、この株価水準では、ぎりぎり50万円を超えてしまいまそうで

(当日の約定代金は寄付きまで分からない)

現物売りを無理矢理「制度売り+現渡」でケチっておりました。

また、Aさんのもう1つの買いは逆日歩狩りなので、あえて信用買いを作っています。

逆日歩狩りと異名義とを同時進行してしまっているので、ややこしくて申し訳ありません!

記事自体が複雑になってしまったため、

いまいち回答になっているか自信がないのですが、いかがでしょうか?

とっても分かりやすい記事で回答も丁寧でありがとうございます。

お礼が遅くなってしまいましてすみません。

これからも楽しく拝見させていただきますのでよろしくお願いします。

はじめまして。

初心者でよく分からないので、異名義クロスについて教えて下さい。

家族内で2名義クロスする場合

信用口座開設済みの私➡通常クロスと子供名義分の一般信用売りを取得

未成年の子供名義➡現物株取得

この場合、例えば、子供名義の現物株が確定日迄に二万円値上がりしたとします。

親名義の一般信用売り分は、マイナス二万円となり、相殺されますが、子供名義の口座内では、二万円の利益という形になり、税金が20%かかると思うのですが、年末までに子供名義の口座内で利益が出ている場合には、20%の税金は支払うという事でしょうか?

取得する時期と値上がり利益によっては、結構マイナスが生じそうですが、大丈夫なのでしょうか?

お手数ですか、教えて頂けると助かります。

田中様

コメントくださいましてありがとうございます。

仰るような状況になれば、仰せの通り

譲渡益課税の分、それぞれが権利を取得する場合よりも

損をすることになります。

対策が3つあります。

1つ目が、一般的な本命の対策ですが

権利付最終日当日(さらに後場引け)のタイミングに異名義のポジションを完成させ、

権利落ち日前場寄りで解消する、ことです。

権利日の夜に、NYダウが大きく上下しなければ

翌朝は、純粋に権利落ちで発生する配当金+株主優待の分が値下がりになる

という「理屈はあるので」期待はできます。

もちろん、運の要素が含まれるため、完璧ではありません。

しかし、クロス取引をする日数が経過すればするほど

誤差が発生し予想が難しくなることは確実です。

2つ目は、

源泉徴収有の特定口座であっても、

あえて確定申告をして損益を繰り越す手段です。

3年もあれば、今後損益の偏りを修正して還付を受けるチャンスが増えます。

しかしながら、一般的なサラリーマンの場合、

健康保険料等の不利が発生するような申告内容では

結果として損となりますので、注意も必要です。

3つ目は

年間を通じて色んな銘柄で

異名義のクロスをして、勝ち負けの相殺を狙うやり方です。

これは、単純には説明し切れませんが、例えばの例をご紹介いたします。

大暴落したときに、流動性が十分ある日経平均連動のETFなどで

大きく負けている口座で買い、

大きく買っている口座で売り、のポジションを建てて

リバウンドを待って

負けている口座での利益確定、

勝っている口座での損失確定、を狙う方法です。

しかし、これも確実ではありませんし、

相場観や資金管理のテクニックを必要とします。

とりあえず

イメージとしては年間の損益を気にしながら、

利益の口座ではなるべく損するような取引を

損失の口座ではなるべく利益確定するような取引を

狙うという方法です。

異名義は名義の分散や、

一般信用の在庫を無駄にしないメリットも大きいのですが

反面、損をする負担を背負います。

リターンに対するコストが見合うかどうかは、

貸株料を支払うことと同様に

どのくらいまで個々人が受け入れられるか?次第となります。

悩みの完全解決にならない解説ですが、いかがでしょうか?

よろしくお願いいたします。

こんにちは。

未成年口座のNISAで現物

親の口座で売り建てだと

権利落ち日に株価が上がってNISA口座で利益が出ても

税金は徴収されないという認識で合ってますか?

配当金に関しても

NISA口座で非課税なので、配当落調整金と

同額で相殺されるのではと考えたのですが・・・・

なっちさん

返信が遅くなり失礼いたしました。

とる造がお答えいたします。

異名義クロスと銘打っておりますが

個人Aと個人Bが「たまたま逆のポジションをもった」とき

と同様とお考えください。

AさんでもBさんでも、

それがNISA口座での利益や配当なら非課税です。

相手が反対のポジションで、利益を出そうと損を出そうと

本人には全く関係のないことがお分かりいただけると思います。

NISA側は結果的に利益が出るような場合有利です。

損の場合は損です。

つまり高確率で利益が出るようなトレードの場合のみ使うのが賢いやり方です。

具体的にはIPOだとか、今年3月のような数年に1度の市場全体の大暴落のときだとか、です。

クロスで権利落ち日に株価がどうなるかは、たいへん難しい問題で

これが予想できれば、かなり美味しい思いができるのですが、いやはや難しい。

とりあえず以上なのですが、いかがでしょうか?

はじめまして。

ブログ内に「信用買いは約80%しか受け取れないのに、一般信用売りは100%を支払います。つまり、逆日歩狩りクロスのポジションを組んで権利日を通過するだけで、確実に配当相当額の約20%を損します。」とありますが証券会社の説明は以下になっておりまして、約15%のように思いますが、実際はどうなのでしょうか?

以下引用

制度信用取引(売・買)の場合(配当落調整金84.685%)、配当落調整金は「配当落調整金=配当金-所得税源泉徴収相当額」で計算されます。

配当金が1万円の場合、15.315%の所得税分を差引いた8,469円が配当落調整金となります。

以上引用終了

ちなみに制度信用買いでなく、現物買い(一般的な優待クロスの形式)であれば翌年の1月に還付されて時間差こそあれ結果的に損益は完全に相殺されると言う認識でよろしいですよね?(特定口座源泉徴収あり+配当受入ありで、配当金の自動受取の場合)

現在、優待クロスや逆日歩クロスの事を色々勉強中でして、何か当方の思い違い、認識間違いかもしれませんので、もしよろしければご教示いただけると助かります。

まる様

ご指摘ありがとうございます。仰せの通りでございます。

配当落調整金

一般信用:100%(売りのみ)

制度信用:84.685%

個人の特定口座(源泉徴収+配当受入)が年末精算で相殺、も仰せの通りでございます。

ご存知の情報かもしれませんが、追加情報として

信用1単元につき55円の名義書換料もコストとお考えください。

また、逆に一般と比べ制度クロスは15.315%得となり

20.315%の税金を引き約12.2%の得が残るという理屈があり

逆日歩がリスクとはなりますが、高配当銘柄はこれが狙われます。

以上でございます。

blog全体のリライトが放置されておりご迷惑をおかけいたしましたm(_ _)m

不勉強の為、名義書換料の事は存じあげませんでした…。

やはりそう簡単には利益はでませんね。

お忙しい中、色々とご教示ありがごうございました。

まる様

恐れ入ります。

理屈としてはジャンケンの三すくみであり

どれが優秀とかではないし必勝のロジックも無く、

結果的な需給が偏った場合に

少数の側が利益になるだけと考えられます。

制度クロスをする人に対して

逆日歩狩りをする人が多ければ逆日歩はつかないでしょう。

配当や名義書換料以上に、その読みが重要かと思われます。

12月権利分で、逆日歩狩りを試してみようと思い、質問してみます。

そこでもしご存じであれば、特定口座配当受入還付との兼ね合いがどうなるかを伺いたいですが、日興口座を優待クロスのみで使っていた場合、2024年度分の還付が2025年1月にあるかと思いますが、逆日歩狩りで利益が出た場合には、その還付が減額されたりとか影響あるんですかね?あくまでも「配当受入還付」ということでそれ以外の取引の損益とは別であればいいのですが。。。

nnnさま

ご覧いただきありがとうございます。

ご質問の件ですが、決済日は毎月の権利落ち日=翌月扱いです。

念のため自分の取引報告書PDFも確認しました。

建玉の諸経費を含んだ損益は翌月、12月であれば来年の扱いとなります。