クロス取引は

- 株主優待をノーリスクでもらうため

- 節税をするため

等の目的で使われる便利な手法です。しかし、クロス取引は正しく注文しないと、思いがけない損をしてしまう場合があります。クロス取引の失敗例を、わたしが実際に体験した具体的でご紹介いたします。

この記事は、元専業トレーダーのとる造のエピソードを元に、とり子がまとめました。

クロス取引の基礎知識

とる造

クロス取引を詳しくご存知の方は読み飛ばしてください。

クロス取引の関連用語

まず、クロス取引に関連する用語を簡単に解説します。

用語をご存知の方は読み飛ばしてください。

とり子

信用売り(空売り)とは?

株価が下がると利益になるポジションのこと。

たとえば 2,000円の株を100株を信用売りして、もし 1,950円に値下がりすると 50円×100株=5,000円の利益になる。

![]()

つなぎ売りとは?

買いポジションがある状態で、信用売り(空売り)をすること。

もし株価が下がっても、買いポジションの値下がり損が、信用売りの値下がり益で相殺できるメリットがある。

![]()

クロス取引とは?

同じ銘柄を同じタイミングで注文して、買い注文と売り注文を同時に約定させること。

たとえば、信用買いと信用売りのクロス取引をすることで、株価が上下しても損益が変わらないポジションの組み合わせを作ることができる。

![]()

現引きとは?

信用買いのポジションに現金を差し入れて現物株に変える注文のこと。

ほとんどの証券会社で、現引き注文は無料でできる。

![]()

信用買いと現物買いの違い

信用買いのポジションでは株主優待がもらえない。株主優待をもらうためには現引きを忘れないように。また、ほとんどの証券会社で、現物買いよりも信用買いの注文の方が手数料が安い。このため、株主優待を目的とするクロス取引をする際は、現物買いではなく信用買いが使われることが多い。繰り返しになるが、現引きは忘れないように。

![]()

株主優待と配当

まず、信用買いと信用売りでは株主優待の権利が発生しない。

★現物買い(保有株となる)

- 配当金がもらえる

- 株主優待ももらえる

★信用買い(買建・買い玉などと呼ばれる)

- 配当金がもらえる

★信用売り(売建・売い玉などと呼ばれる)

- 配当金を支払う

![]()

制度信用と一般信用

信用取引には、

- 取引所が株を調達する制度信用取引と

- 各証券会社が株を調達する一般信用取引と

がある。

★制度信用とは?

- 規制がない限り数量が無制限

- 逆日歩がある(売りは支払い・買いは受け取り)

- 配当金は約80%(売りは支払い・買いは受け取り)

★一般信用とは?

- 証券会社によって数量は限定

- 逆日歩がない

- 配当金は買いは80%受け取り・売りは100%支払う

※なお「特定口座の源泉徴収あり」または、ご自身で確定申告する場合は、結果的に配当金の授受で損をすることはない。

クロス取引の目的

クロス取引をする目的を簡単に解説します。

目的をご存知の方は読み飛ばしてください。

とり子

株主優待を値動きリスクなしにゲットする

現物買いと信用売りを組み合わせたポジションを、権利付き最終日の夜に持ち越すと

- 株主優待をもえらる

- 配当金は受け取りと支払いで相殺する

ことになる。もちろん、クロス取引のポジションなので、翌日の権利落ち日に株価がいくら上下しても組み合わせたポジションの損益は変わらない。

場合によっては今年度の節税ができる

- 特定口座の源泉徴収ありで

- 今年度の損益がプラスで

- 含み損のポジションがある

これらの条件を全て満たす場合、含み損のポジションの返済注文と新規注文とのクロス取引をすることで、含み損を確定することができる。この損の分は税金の還付を受けることができる。また、特定口座でない場合も、確定申告をすることで税金の還付を受けることができる。

ただし、仮装売買と認識されないよう、出来高に対する自分注文の占有率が大きくならないこと等、市場への影響を配慮すべきで、注意が必要である。

返済期限(弁済期限)の延長

信用取引のポジションには返済の期限がある。期限を過ぎると証券会社による強制決済が執行されてしまう。期限の近いポジションの返済注文と新規注文とのクロス取引をすることで、返済期限を延長することができる。

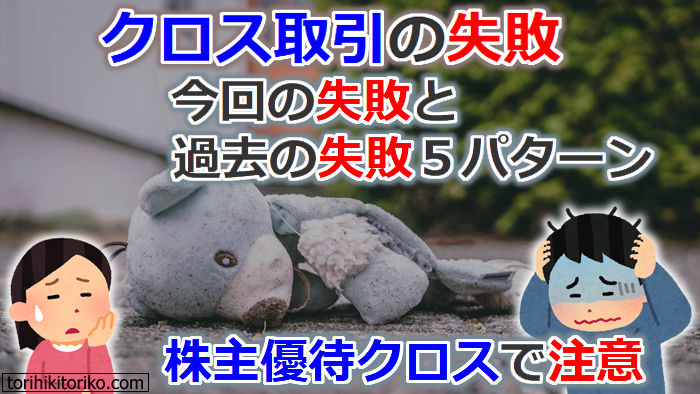

今回のクロス取引の失敗

9月末に権利を迎える株主優待は、3月末と同様たくさんあります。たくさんの銘柄を調査しながら、たくさんの注文とたくさんのポジションを管理することになります。必然的に、ミスの可能性が高くなる時期でした。

どんな失敗だったのか

失敗の状況と背景を解説します。

違う銘柄で約定してしまった

ずばり誤って「JALを買って」「ANAを売って」いたことを「当日の夜」になって気付き、翌朝にポジションを修正しました。

ミスの例としては珍しいかもしれません。そもそもクロス取引になっていません。まるでロング・ショート戦略や、サヤ取りを目的としたかのようなポジションになってしまいました。

同じ航空会社という業種で、似たような株主優待、そして銘柄コードも「9201」「9202」と、隣り合わせ。証券会社アプリ上の注文やポジションの表示は、並んで表示されていたと思います。

*

JALとANAの株主優待

詳細は割愛しますが、わたしが取引した1,000株で、どんな株主優待がもらえるのか、いくらの価値があるのかをご紹介いたします。時価は 2019年9月にヤフオク(手数料約9%)で独自に調査した数字です。

JALの株主優待:株主割引券5枚

時価:5,100円@1枚

ANAの株主優待:株主割引券7枚

時価:4,100円@1枚(独自調査)

*

JALとANAの株価の状況

JALの株価推移

| 日付 | 始値 | 高値 | 安値 | 終値 |

| 2019年9月24日 | 3,394 | 3,409 | 3,368 | 3,389 |

| 2019年9月20日 | 3,401 | 3,405 | 3,379 | 3,379 |

ANAの株価推移

| 日付 | 始値 | 高値 | 安値 | 終値 |

| 2019年9月24日 | 3,770 | 3,807 | 3,765 | 3,807 |

| 2019年9月20日 | 3,751 | 3,762 | 3,732 | 3,745 |

*

想定していた「正しい」注文

9/20(金)

JAL(9201) 1,000株 信用買い →3,401円

JAL(9201) 1,000株 信用売り →3,401円

ANA(9202) 1,000株 信用買い →3,751円

ANA(9202) 1,000株 信用売り →3,751円

やってしまった「間違い」の注文

9/20(金)

JAL(9201) 1,000株 信用買い →3,401円

ANA(9202) 1,000株 信用売り →3,751円

ポジションを修正する「損切り」注文

9/24(火)

JAL(9201) 1,000株 信用売り →3,394円 →7,000円の損

ANA(9202) 1,000株 信用買い →3,770円 →19,000円の損

ぎりぎり優待券の利益以上の損はしていないけど、大損であることには違いないわね。

とり子

ちなみに、クロス取引をするにあたって、約定時の手数料、一般信用売りについて日数分の貸株料のコストがかかります。

*

たらればはご法度だが

ところで、もし誤発注の銘柄や売買の向きが逆であれば、利益になっていました。誤発注というものは、損をする方向に行った記憶しかありません。不思議なものですね。

また、もし間違いを夜に気づかず、翌日の大引けまで気づかなかったら、含み損は 26,000円 → 68,000円 にまで拡大していました。ちなみに、もしもっと遅れて翌々日の寄り付きでポジションを修正していたら、損は 104,000円という大損になっていたようです。

株には「たら」「れば」があると思いますが、一般的にご法度とされています。無意味だからです。

長期投資をしているのなら別ですが、気付いたときが機会です。今、自分が間違いだと判断したならば、含み損益や約定価格は一切関係ありません。最速のタイミングで間違いを修正することが大切だと、わたしは思います。

今、間違いを認識しながら、明日を運否天賦に委ねると、明日含み損が拡大したとき「故意に分かっていて」間違いを重ねたことになります。それだけは避けなければなりません。

負けに不思議の負けなし

もう1つだけ。

勝ちに不思議の勝ちあり、負けに不思議の負けなし。

という言葉があります。株を始めた頃は、株は「勝つことが技術」だと思っていました。しかし、長く株式市場などの相場と付き合うほど、偶然勝つことがあっても、偶然負けることはないという体験が積み重ねられました。株は「負けないことが技術」だと、今のわたしは思います。

笑い話のようなエピソードをご紹介いたします。

「株で絶対に負けない方法」という商材が数千円で売っていたそうです。買ってそれを読んだ人がいたそうで、何と書いてあったと思いますか?

![]()

![]()

「株を買わないこと」

だそうです。詐欺か!!と騒がれましたが、わたしは含蓄のある一文だなと思いました。

株を買ったり空売りしたりすること自体は簡単です。市場が開いている限りすぐにできます。しかし、その先が問題です。含み損になったらどうするか? 含み益になったら、一体いくらの値幅や含み益で利益確定するのか?

★コントロールできないこと

- 株の値動き

★コントロールできること

- 自分の注文(新規・利確・損切り)

- 資金の管理(ポートフォリオやレバレッジ)

「株を買わない」ような、最低限のガードは自分の判断と自分の行動でできるということです。 想定外の事態や、未来にどう行動するかの計画が「今無い」のであれば、ノーポジションでいるべき、または、ノーポジションにするべき、だと、わたしは思います。

こうすることで、ギャンブル要素を減らせるメリットがあるからです。

リスクと不確実性とは違っていて、リスクをとることはOK、不確実性に委ねるのはNGです。この話題は深いので、語り始めるとひと晩かかります・・笑 改めて語る機会でもあれば・・!

過去のクロス取引の失敗

クロス取引の失敗について、今回以外の失敗例をご紹介いたします。

クロス取引の失敗例5つ

株主優待のタダ取りを目的としたクロス取引において、わたしが実際にやってしまった5つのパターンです。

片方だけが約定してしまった

数千円の損をしました。

指値で「ストップ高に信用買い」を「ストップ安に信用売り」を入れ、前場の寄り付きで約定させる想定をしていました。すると、寄り付きの前に信用売りだけが失効していて「買っただけ」の注文になってしまいました。

「取引時間中の注文価格が当日基準値段から10%以上低い値段での注文については失効となります。」とのことでした。※失効しない証券会社もあります。

株数を間違えて注文してしまった

1万円ほどの損をしました。

成行売りは「1,000株」なのに、成行買いの「ゼロ」が1つ足りず「100株」になっていました。トレードでも比較的ある誤発注かもしれません。株価が上がる中、残りの900株を買い足すことは大変でした。

クロス取引が200株以上かどうかを注意深く確認しましょう。

両方売り(買い)で注文してしまった

これは痛恨の経験で、7万円ほど損をしました。

買いと売りと 1,000株ずつクロス取引する想定でした。約定後1時間以上経ってから気付いたのですが、現引きする信用買いのポジションが見当たらず、信用売りポジションだけが2,000株もあって顔面蒼白です。信用「買い」をするつもりが信用「売り」になっていました。よりによって1単元でなく「10単元」クロスしようとした銘柄で・・。板も薄かったので、買うと値段は上がるし、かといって早く買い戻さねばならないし、単に空売りを担がされた人になってしまい、本当に痛い思いをしました。

現引きはすぐ確認して実行しましょう。信用買いの存在確認になります。

制度信用売りで注文していた

このときは幸運にも大した逆日歩がつきませんでしたので損は実質無しでした。

「一般信用の在庫があるんだー!」と喜んで注文して、約定した履歴を見ると「制度信用」でした。がっかり・・。気付いたのが夕方なので修正も間に合いません。翌日11時まで、どうか逆日歩がつきませんように・・とお祈りモードでした。

現引きし忘れた

前場寄り付きの注文を忘れていて、昼休みに思い出し、急いで後場寄り付きの注文を入れて約定させた買いポジションを、やりきった感で忘れ去ってしまいました。実損は無いとしても、優待がもらえないと悲しいし、無意味に手数料をとられただけですよね。

また、日興証券の例だと、後場の引成で約定した信用買いは当日現引きができません。このパターンの現引きし忘れ(厳密には「忘れ」ではないのですが)は多いのではないでしょうか。

後場寄りの分は15時までに余裕をもって現引きしましょう。

失敗の原因と防ぐ手段

完了画面まで表示させていなかった

たくさんの注文をしていたとき、確認画面、確認ダイアログまで表示させて閉じてしまったケースがありました。また、入力ミスがあって元の画面に戻っていたのに気付かなかったケースも。完了画面や「注文を受け付けました」のダイアログをしっかりと確認したいですね。

注文一覧をエクセルなどで整理する

注文中の注文一覧画面をコピーして、表計算ソフトに貼り付け、「銘柄」「売買」「株数」で並べ替え、俯瞰することで間違いが大幅に減らせます。数式が書ける程度の知識がある人は、比較の数式をチェック列に入力して確認する方法が一番おすすめです。ただし、このような作業は、パソコンや、大きな画面のタブレットでないと難しいかもしれません。

スマートフォンならば、たとえば2人1組で、「銘柄」「売買」「株数」の読み合わせをしてみるような、地道で王道の確認作業が、結局は一番手堅いようにも思います。

勉強代

愚者は経験に学び、賢者は歴史に学ぶ。

わたしは愚者です。

どうもわたしは実際に損をしないと、行動や姿勢が改善できない人間のようです。さらに、行いを改めうまく行く時期が始まっても、時間が経てばやがて油断という形の失敗が再来する、繰り返しです。代償と学習のループが勉強なのかもしれませんが、勉強代はできる限り安く抑えたいですよね。

株主優待向けのクロス取引は、株式投資の中でも「もっともローリスクなやり方」です。ローリスクであるからにはローリターンです。ローリターンなのに、失敗により余分な支払い、出費が発生しては元も子もありません。せっかくのクロス取引ですから、みなさんは歴史に学んで、慎重に、確実に、ローリスクでのリターンを守りきってください。

コメント

突然コメント失礼します

優待クロスで一般信用売りだけ約定してしまいました

その場合 どうしたら解消出来ますか

方法をお教えていただきたいのですが‥

よろしくお願い致します

伊藤さま

お問い合わせありがとうございます。

> 一般信用売りだけ約定してしまいました

心中お察しいたします・・

そのミスは、私も未だにやってしまいます。

> どうしたら解消出来ますか

通常の信用取引の返済注文で解消できます。

信用「返済」買いを、成行または

ご納得いただける価格の指値で注文します。

たとえば、営業日9時までに成行注文をすれば

9時に約定し、決済が完了します。

指値の場合はその価格にならなければ約定しません。

もちろん、株価は変動しますので

思いがけない損益が発生すると思います。

利益であれば問題ないのですが、

損であれば失敗のツケを支払うことになります。

買いだけ、売りだけ、

では、値動きの予想ができず、未来の損益は分かりません。

ここが株の世界の厳しいところです。

だからこそ、クロス取引には意味があるのですが・・

*

わたしの場合ですが、

失敗を見つけたら、たとえ損でも、最短で損切りします。

自分のポジションの損益と、株価の未来とは全く関係がありません。

また、今日上がったから明日は下がる、といった法則性もありません。

間違いを認識しながら、

さらに運否天賦に委ねることは避けたいからです。

もちろん、あぁ放っておけば助かったのに!

そんな思いもつい最近やった誤発注で経験しました。

後悔する気持ちもありますが、それは結果論ですからね!

もっと損をしていたかもしれません。

つらい状況かもしれませんが、

ここの判断を乗り切ってこその株式投資です。

失敗や損をどう受け止める・乗り越えるかは、大変重要な経験になると思います。

突然のご相談申し訳ありません。

3月の優待とりで、始めての信用買い、信用売り、現引きクロスに挑戦したのですが、権利付き最終日に現引きをわすれました。

その場合は、買いの現引をして、現物にしてから、売りの現渡をする方法で解消されるのでしょうか。

手嶋様

とる造です。お問い合わせありがとうございます。

現引き忘れですか・・それは残念なことですが

誰もが通る道ではあります。次回から気をつけましょう!

さて、お問い合わせの件ですが

信用買いと信用売りとは、

おっしゃるように

現引き→現渡しでも構いませんし

買いと売りとそれぞれを同時に

成行で返済、クロス取引をしても構いません。

出金余力、買付余力の回復を考えると、

信用の返済の方が一般的ではありますが、

カブドットコム証券以外であれば、

手数料もかからないし、事故も少ない、

現引き+現渡しが安全、かもしれませんね。

よろしくお願いいたします。

初めまして、コメント失礼いたします。

日興証券ではクロス取引の時には、いつも翌日約定させておりましたが、色々な方が「予約をして金曜日に約定させます。」

と書かれているのを目にしますが、それはどのようにすればよろしいのでしょうか。

お手すきの時で構いませんので、教えていただけないでしょうか。

宜しくお願い致します。

まどかさん

コメントありがとうございます。

まず、こちらの記事

https://torihikitoriko.com/ec-nikko-1week/

をご一読くだされば幸いです。

簡単に申し上げますと、

「今週中」という注文を利用します。

値幅は毎日変わるので、

値幅をはみ出すとエラーのような状態になるのですが

木曜夜~金曜朝以外は取消にはなりません。

つまり、注文を継続して在庫をキープできるわけですね。

ただし、未来の株価がどう動くか分かりません。

意図せず翌日の値動きで「売りだけ約定」して

想定外の事態になることもあるので注意も必要です。

はじめまして

3月分のクロス取引2銘柄を

12/30に現引をしなければいけなかったのに

バタバタしていてウッカリ忘れてしまいました…

次に市場が開くのが1/4とのことだったのですが

通常より手数料が5日分取られてしまう…という認識で合っているのでしょうか?

年末年始なんかに先取りをやるもんじゃなかったですね(泣)

ちまこさん

お返事遅くなり申し訳ありません!

約定日と受渡日という概念があります。

2営業日先の受渡日で計算します。

約定日:12/28

受渡日:12/30

12/28→29を持ち越すと、

お正月休み分のコストを支払うことになります。

12/30→1/4だと、受渡日で年初になるので

平日をひと晩持ち越したコストになったかもしれません。

さて、同じミスでも

買いだけ約定売りだけ約定のような

売買のミスは桁違いに損が出ますから、

長く支払う銘柄のわずかな貸株料のコストはお気になさらず、

他のミスにお気をつけください!

こんにちは

私は二つの口座に分けて優待を取引しているのですが

例えば現物買いはA証券

信用売りはB証券という形で優待のクロス取引をしています。

最近気づいたのですが配当金の還付金の存在です。

現物買いのA証券の場合は年末の時点で、利益がプラスだったら

※A証券の口座は優待以外も普段も使用しています。

配当金の還付金は戻ってこないという認識であっていますか?

こういう現物買い口座で利益が出てしまった場合、配当金の還付金はどうしているのですか?

クロス取引をする場合やはり一つの口座で売りと買いをまとめてやるのが主流なのでしょうか?

教えてください。

a様

年間の損益通算は証券会社ごとであって、

証券会社間の損益は確定申告で相殺しています。

ただ、各世帯の事情によって

証券合算で利益がある場合

所得増加による保険料等の負担を避けるため

確定申告は省略している現状もあるでしょう。

ところで

「損出しクロス」という方法も有名なのですが、

留意すべき点もありオススメできるものではありません。

あくまでも自己責任の範囲で、としか申し上げられません。

とりこさん、とる造さんいつもお世話になっています。

記事中の

>>

注文中の注文一覧画面をコピーして、表計算ソフトに貼り付け、「銘柄」「売買」「株数」で並べ替え、俯瞰することで間違いが大幅に減らせます。数式が書ける程度の知識がある人は、比較の数式をチェック列に入力して確認する方法が一番おすすめです。ただし、このような作業は、パソコンや、大きな画面のタブレットでないと難しいかもしれません。

<<

比較の数式をチャック列に入力して確認する方法のヒントを

可能な範囲で教えて欲しいです。

比較の数式とは具体的に何をさしますか?

と言いますのも

今回、売建のみで権利日を跨ぐという大失態を起こしたので、

この記事を再度読み直し、

自分なりにご注文防止のスプレットシートを作っているところです。

せいあ様

とる造です。

まず、各証券会社でポジションと注文を集計します。

(残高)

現物、制度売・買、一般売・買(一般はさらに種別を分けてもよい)

(注文)

新規→ 現物売・買、制度売・買、一般売・買

返済→ 現物売・買、制度売・買、一般売・買

(残高の)売の合計、買の合計、プラスマイナス

(有効注文の)売の合計、買の合計、プラスマイナス

(約定後見積もりの)売の合計、買の合計、プラスマイナス

次に、それらを銘柄で合算します。

異名義があるようでしたら、名義毎に集計し、名義横断で銘柄別プラスマイナスを集計します。

(あくまでも本人の意思と作業でお願いします)

時系列の差分(前回集計との比較)を銘柄毎に表示すれば満点です。

もっとも、これらの作業を手作業で行うことは大変な労力となりますし、チェック自体にもミスが発生してしまいます。

できればプログラミングを習得し、自分でツールを作る形が望ましいです。エクセルでもVBAを駆使して実現されている方も多いと聞きます。

銀行等横断のポートフォリオ集計のサービスが存在しますが、あのような感じでしょうか。

初期の導入には、学習を含め、みっちり1か月以上かかるかもしれませんが、

今後3年4年とミスなく早く正確に管理ができることを考えれば、資格の勉強や労働と同じような価値があると存じます。